Chi deve presentare la dichiarazione dei redditi? Quali documenti sono necessari? Cosa bisogna fare?

Come ogni anno aprile è stato il mese di inizio della campagna fiscale per la presentazione della dichiarazione dei redditi. Se siete tra gli ultimi ritardatari che non hanno ancora assolto questa incombenza è il caso di affrettarsi. La scadenza per la presentazione del modello 730/2017 è fissata per il 7 Luglio.

COME PRESENTARE LA DICHIARAZIONE DEI REDDITI

Se siete lavoratori dipendenti o pensionati e ritenete di essere dei contribuenti esperti avete ancora tempo fino al 24 luglio per accettare/integrare la dichiarazione predisposta direttamente dall’Agenzia delle Entrate. Bisogna prestare attenzione al fatto che qualora si accetti la precompilata proposta dall’Agenzia delle Entrate senza effettuare alcuna modifica si è al riparo da accertamenti fiscali, qualora invece vi sia integrazione o modifica dei dati si potrà essere sottoposti ad accertamento.

Se al contrario, la normativa fiscale è per voi un mistero assoluto o siete dei neofiti, è preferibile che vi rivolgiate ad un Caaf oppure a un professionista abilitato entro il 7 luglio che si occuperà di redigere la vostra dichiarazione. In questo caso avrete due possibilità:

1. Affidarvi totalmente al Centro di Assistenza Fiscale o al professionista che redigerà da zero la vostra dichiarazione;

oppure

2. Presentare al Caaf un modello autocompilato, allegando tutta la documentazione utile, affinché apponga il visto di conformità e lo trasmetta all’Agenzia dell’Entrate. Ricordate che il visto di conformità apposto dal Caaf vi pone al riparo da eventuali sanzioni derivanti da errori nella compilazione. Anche i professionisti abilitati dispongono di un’assicurazione in caso di errori commessi ma in questo caso l’onere della prova per imputare l’errore al professionista è a carico vostro.

L’assistenza ricevuta dal Caaf o dal professionista abilitato ha un costo, una tariffa ridotta viene applicata se vi presentate al Caaf con la dichiarazione autocompilata o se siete iscritti al sindacato a cui il Caaf appartiene. C’è da dire che se la scelta di tesserarsi è compiuta solo in funzione di un risparmio di spesa per la redazione del 730, desistete. In termini economici non vi conviene. Se invece sostenete il sindacato per convinzione e/o durante l’anno dovete ricorrere all’assistenza del Caaf anche per altre pratiche come ad esempio il calcolo dell’Imu, in questo caso forse un piccolo risparmio di spesa si può ottenere.

CHI DEVE PRESENTARE IL 730 E CHI PUO’ FARLO PER OTTENERE RIMBORSI

Tra coloro che devono obbligatoriamente presentare il 730 rientrano i contribuenti che nel corso del 2016 hanno avuto più rapporti di lavoro, pertanto più Certificazioni uniche, non conguagliate.

Chi ha percepito il bonus degli ottanta euro ma non ha raggiunto nel corso dell’anno redditi pari ad 8001,00 euro o che, al contrario, ha percepito un reddito superiore a 26000,00 euro e pertanto, secondo la normativa, è tenuto alla restituzione del bonus ricevuto ma in realtà non spettante.

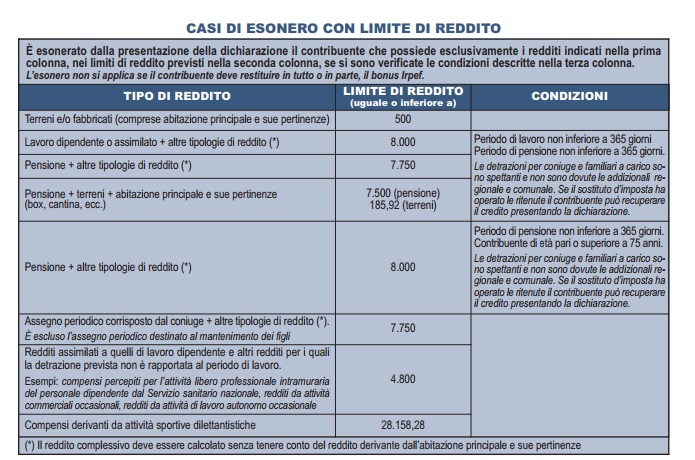

Chi possiede terreni e fabbricati, compresa l’abitazione principale, che superino i 500,00 euro di rendita catastale.

Quanto sopra esposto sono alcune delle risposte più frequenti alla domanda posta dai contribuenti nei caaf ”Devo presentare il 730?” ma ci sono molte più fattispecie ovviamente.

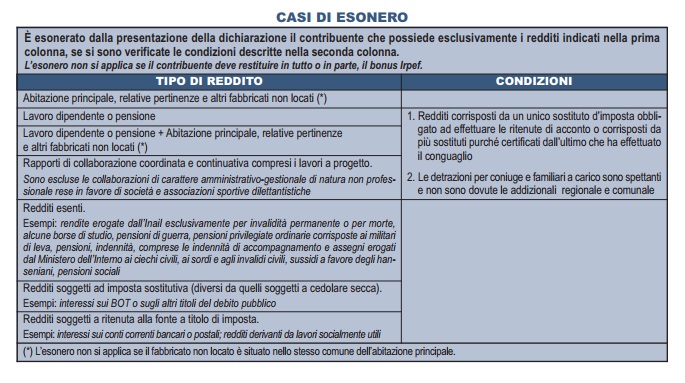

Per un elenco esaustivo dei casi di obbligo di presentazione e di esonero è possibile consultare le istruzioni per la compilazione sul sito dell’Agenzia delle Entrate.

Inoltre, anche chi non è obbligato può decidere comunque di presentare la dichiarazione in funzione di una detrazione fiscale rilevante o pluriennale purché abbia percepito almeno un reddito da quadro C . Il caso ricorre quando, ad esempio, un lavoratore dipendente abbia rifiutato il bonus delle 80 euro in busta paga, lo recupererà se spettante in fase di presentazione del 730.

Coloro che posseggono redditi di impresa, escluse le prestazioni occasionali senza partita iva, o che devono presentare dichiarazione dei redditi per una persona deceduta non possono presentare il modello 730 ma dovranno compilare il modello Redditi.

QUALI DOCUMENTI SONO NECESSARI?

Se vi recate per la prima volta in un nuovo Caaf o da un professionista abilitato, anche qualora abbiate presentato tutta la documentazione multianno (ad esempio i contratti di mutuo e compravendita dell’abitazione adibita a prima casa) negli anni precedenti dovete riportare tutto di nuovo.

1. Documento di identità valido e tessera sanitaria del dichiarante e dei familiari a carico. Per essere considerato a carico un familiare non deve aver percepito redditi superiori a 2841 euro. Se trattasi di familiari diversi dal coniuge e dai figli, devono essere conviventi con il dichiarante.

2. Se vi rivolgete ad un Caaf vi verrà chiesto di firmare la Delega per l’accesso alla precompilata e il modulo per il consenso sulla privacy. Richiedono firma autografa;

3. Visure catastali aggiornate per terreni e fabbricati;

4. Dichiarazione dei redditi dell’anno precedente e 730/2015, tutte le certificazioni uniche relative ai compensi percepiti nell’anno 2016;

5. In caso di mutuo: contratto di mutuo, contratto di compravendita, certificazione interessi pagati nell’anno 2016;

6. Se si è in affitto o se si è concesso un immobile in locazione: contratto di affitto da cui siano ricavabili gli estremi di registrazione. Per i conduttori di un contratto di locazione affinché si possa beneficiare della detrazione è necessario che l’immobile si adibito ad abitazione principale, e la detrazione, in misura fissa ossia indipendente dal canone di locazione verrà riproporzionata in relazione ai giorni in cui il conduttore vi ha preso la residenza.

7. Se sono stati effettuati dei lavori di ristrutturazione edilizia:

Fatture, Bonifici con indicazione della legge, comunicazione di inizio lavori ove richiesta. Dichiarazione dell’amministratore di condominio se trattasi di lavori condominiali.

Se trattasi di ristrutturazione energetica:

Comunicazione all’Enea, Scheda tecnica del prodotto, Relazione di conformità di un tecnico abilitato; Fatture e Bonifici con indicazione della legge.

8. Ricevute sanitarie, scontrini di farmacia, fatture visite mediche relativi all’anno 2016 propri e dei familiari a carico (sono detraibili anche le spese veterinarie con una franchigia a parte rispetto alle sanitarie e pari, come per queste ultime, a 129,11 euro). In merito a questa tipologia di documentazione è bene chiarire che per il 2017 ci sono stati dei cambiamenti per quanto riguarda i dispositivi medici. Da quest’anno, oltre la marcatura CE rilevabile sullo scontrino o da bugiardino, deve essere rilevabile dalla documentazione anche l’indicazione della Direttiva CEE, per quei dispositivi medici non classificati come dispositivi di uso comune. Inoltre è bene ricordare, onde evitare inutili lotte con gli operatori fiscali, che gli scontrini illeggibili non possono essere accettati e che i parafarmaci non sono detraibili. Per quanto riguarda gli scontrini è consigliabile fare una fotocopia appena emessi in modo da tutelarsi dallo sbiadimento.

9. Se si hanno bambini o figli in età scolare o che frequentano l’università, è possibile detrarre le tasse scolastiche, la mensa (non per tutti gli ordini e gradi di scuola), una percentuale del canone di locazione per i figli a carico che sono conduttori di un contratto di locazione per motivi di studio (entro determinate condizioni di distanza e di collocazione dell’alloggio rispetto all’abitazione principale), spese sportive dei ragazzi; premi pagati per assicurazioni sulla vita o infortuni e per queste ultime è necessario esibire il contratto e la certificazione del premio pagato.

10. Sono detraibili inoltre le donazioni alle Onlus e alle Ong, e in alcuni casi possono essere portate anche in deduzione. Le spese per l’assistenza personale di persone invalide. I contributi versati per colf, badanti e baby sitter.

Attenzione: Anche se è possibile presentare una dichiarazione dei redditi in assenza di sostituto d’imposta nei mesi giugno/luglio 2017 se sussistono le condizioni previste dall’Agenzia delle Entrate, i dati relativi al sostituto di imposta sono molto importanti, è necessario che vi sia certezza sull’assenza qualora non vi sia effettivamente un sostituto d’imposta. E’ bene prestare molta attenzione quando ci sono situazioni di transizione, ad esempio, cambio lavoro, pensionamenti, stato di disoccupazione.

RISULTATO DELLA DICHIARAZIONE

Dalla dichiarazione dei redditi potrà emergere un credito o un debito, in relazione alle imposte trattenute durante l’anno in busta paga e alle spese soggette a detrazione o deduzione che vanno ad abbattere rispettivamente l’imposta lorda o il reddito imponibile.

Se dalla dichiarazione emerge un credito, l’importo risultante verrà rimborsato nella busta paga di luglio per i lavoratori dipendenti dal datore di lavoro in veste di sostituto d’imposta. Se il contribuente è pensionato verrà rimborsato nella pensione di agosto. Le trattenute derivanti da una situazione a debito verranno effettuate negli stessi mesi per quanto riguarda il primo acconto e a novembre per il secondo acconto. E’ possibile chiedere la rateizzazione del primo acconto, tenendo conto, soprattutto per i pensionati che è preferibile non andare oltre 3 rate al fine di non far coincidere l’addebito dell’ultima rata con l’acconto di novembre.

Per i lavoratori che non hanno un sostituto d’imposto il rimborso sarà erogato direttamente dall’Agenzia delle Entrate mentre gli acconti e il saldo in caso di debito dovranno essere versati dal contribuente tramite modello F24. La scadenza del primo acconto fissata al 30 Giugno, verrà saldata per chi ancora non ha presentato il modello 730 entro fine luglio, con una maggiorazione dello 0.40%.

Solo per i coniugi, è data la possibilità di presentare il 730 in forma congiunta. Da notare che a livello di tariffe applicate non c’è nessuno sconto, si tratta sempre di due dichiarazioni che confluiscono in una solo per la parte finale. Ad esempio, l’utilità di presentare il 730 in forma congiunta si ha quando uno dei due coniugi non ha un sostituto di imposta e potrà avvalersi per i conguagli del sostituto dell’altro coniuge. La dichiarazione congiunta è utile anche nel caso uno dei due coniugi presenti un debito verso l’erario e l’altro un credito, in tal caso entro la concorrenza degli importi si compensano.