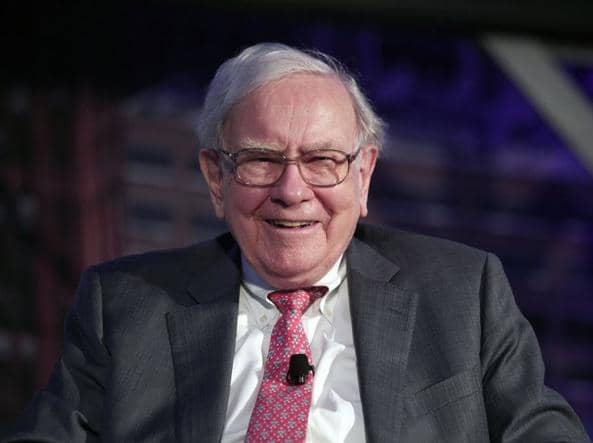

L’uomo che per gli americani è semplicemente “l’Oracolo di Omaha”, ha fatto i soldi in borsa ed è uno degli uomini più ricchi del mondo. L’investitore migliore di tutti i tempi esula però dal consueto schema in base al quale solo i pirati o gli squali possono vincere nel mondo degli affari. Nel corso dell’assemblea annuale tra le più grandi al mondo, degli azionisti della Berkshire Hathaway, la holding statunitense, in questa occasione l’oracolo di Omaha ha avuto modo di raccontare il suo primo investimento

Nato in Nebraska nel 1930, Warren Buffett ha iniziato giovanissimo la sua scalata all’olimpo della finanza. Il suo primo affare risale all’età di sei anni, quando acquistò dal nonno sei casse di Coca Cola (questo marchio sarà poi una costante nei suoi investimenti), rivendendole in modo da guadagnare cinque centesimi a bottiglietta, mentre il suo primo investimento arrivò cinque anni più tardi, a 11 anni, quando comprò tre azioni di Cities Service Preferred a 38 dollari l’una. Fu allora che il leggendario investitore fece la sua prima “puntata” in assoluto. In seguito le azioni crollarono circa di un terzo del loro valore prima di rimbalzare e Buffett vendette così le sue azioni guadagnando un piccolo profitto.

La parabola, ovviamente, riflette uno dei cardini di Buffett nell’investire: il valore del tempo negli investimenti (e la forza della capitalizzazione composta). Se avesse investito quegli stessi 114 dollari nell’S&P500 nel 1942 e poi non avesse fatto nulla, la sua partecipazione gli avrebbe reso, grazie al reinvestimento dei dividendi, 400mila dollari. Quindi se uno avesse investito 10.000 dollari nell’S&P, ha detto Buffett al pubblico, avrebbe guadagnato 51 milioni di dollari.

Leggi anche: Uomini più ammirati del mondo: Bill Gates e gli altri imprenditori nella top 20

I segreti del suo successo

Proprio in questa occasione mostrò le doti del vero finanziere, acume e saldezza di nervi, resistendo alla tentazione di venderle quando scesero a quota 27 e cedendole solo quando raggiunsero i 40 dollari. Allo stesso tempo imparò la lezione che gli venne impartita dall’impennarsi del titolo (in seguito alla vendita delle sue azioni) sino ai 200 dollari, tanto da citare spesso l’esempio nella sua formazione di uomo d’affari.

La sua prima dichiarazione dei redditi arrivò a soli quattordici anni, con la vendita dei giornali porta a porta (anche questo lavoro condizionò la sua vita, tant’è che in futuro avrebbe investito sul Washington Post), mentre alla High School fu l’unico studente in grado di poter vantare guadagni superiori a quelli del personale insegnante, grazie al reddito derivante dall’affitto di una fattoria.

Diversamente da quanto deciso da tutti gli studenti appassionati di finanza, decise di rifiutare la Harvard Business School ripiegando sulla Columbia University, dove terminò gli studi con la laurea. Studi che andarono ad aggiungersi a capacità di analisi e matematiche già estremamente sviluppate e che portarono alla creazione della Buffett Partnership, la società da lui fondata. La strategia che adottò fu (e continua ad esserlo tuttora) all’apparenza molto semplice: acquistare società sottovalutate, ma allo stesso tempo solide, competitive e promettenti al fine di guadagnare tanti soldi quando il mercato deciderà di riconoscere il vero valore di quelle società.

È questo il vero segreto del successo di Warren Buffett: la sua abilità nel leggere i bilanci delle aziende e di investire su quelle le cui azioni saliranno inesorabilmente, e costantemente, nel tempo. Sembra che ogni società su cui decide di investire si tramuti in oro. In questo Warren non ha quasi mai sbagliato un colpo, ed è grazie a questo che ha costruito la sua fortuna miliardaria, riuscendo anche ad arrivare ad essere l’uomo più ricco del mondo secondo Forbes.

Tra i segreti del suo successo, Warren Buffett non esita inoltre a citare un altro presupposto indispensabile, ovvero la capacità di non farsi prendere dal panico, dimostrata peraltro proprio nel corso della crisi innescata dai mutui subprime nel 2008. Crisi affrontata di petto investendo su un grande numero di società in difficoltà, consentendo loro di rifiatare e a lui di ricavare oltre dieci miliardi di utili, con un ritorno sull’investimento del tutto eccezionale, quasi il 40%.

Alcuni consigli di Buffett

“Fondamentalmente devi prendere una decisione di investimento per la tua vita”, ha detto Buffett. La via più ovvia alla prosperità è mettere pazientemente i propri risparmi nella fiorente economia americana. “Abbiamo operato in questo Paese con il vento in poppa”, ha detto Buffett. “Non puoi fallire”, a meno che non acquisti le azioni sbagliate o ti lasci sedurre da alcuni prodotti con alte commissioni venduti a Wall Street. Buffett e Charlie Munger, vicepresidente della Berkshire, si considerano dei maestri. Anno dopo anno, danno sempre lo stesso consiglio di base. Ma nonostante le prove inoppugnabili di Buffett sul valore delle azioni nel lungo termine, i giovani investitori vengono attratti da nuove idee come le criptovalute.

Ed ecco la risposta di Buffett e Munger: “(Sono) beni non produttivi, essenzialmente non generano altro che cosiddetta scarsità. Che cosa producono? Ogni volta che acquisti beni non produttivi, stai scommettendo su qualcuno che in seguito acquisterà un bene non produttivo. Potrebbe finire male… le criptovalute faranno una brutta fine”. Una regola chiave è che Buffett ritiene che gli investitori dovrebbero evitare di andare troppo lontano quando acquistano azioni. Al contrario, afferma che gli investitori dovrebbero assicurarsi di comprendere appieno come opera un’azienda, come fa i soldi e la sostenibilità futura del proprio modello di business e dei profitti prima di acquistare le proprie azioni, secondo CNBC. Lo ha definito “operare all’interno di ciò che chiamo la vostra cerchia di competenza”

Con la notevole eccezione del produttore di smartphone e personal computer Apple Inc., Buffett ha rinunciato a una serie di investimenti vincenti nel campo della tecnologia proprio perché non si sentiva sufficientemente competente per giudicare i propri modelli di business. Berkshire ha recentemente aumentato la sua partecipazione di Apple, ma è stato un ritardatario relativo del titolo, basato sulla cautela di Buffett sul calpestare il terreno sconosciuto.

Leggi anche: Criptovalute: Bill Gates contro bitcoin, veleno per topi

Margine di sicurezza

Margine di sicurezza

Una regola che Buffett ha preso da Graham, il libro fondamentale del pioniere (The Intelligent Investor), è quella di acquistare azioni con un ampio “margine di sicurezza”, investimenti che attualmente vendono significativamente al di sotto del loro valore intrinseco. Come osserva la CNBC, l’approccio alla ricerca di un investimento a prezzo ridotto dovrebbe limitare le perdite potenziali nel caso in cui la stima del valore intrinseco fosse troppo elevata, o se eventi imprevisti danneggiano prospettive un tempo rosei dell’azienda. Naturalmente, la stima accurata del valore intrinseco non si riduce facilmente alle formule, ma il metodo di Graham, utilizzato da Buffett, si basa su un’analisi fondamentale rigorosa dei dati pertinenti a un’azienda, alla sua industria e all’economia generale. Buffett si distingue nella sua capacità pluridecennale di dare giudizi accurati di valore.

Warren Buffett uno dei più grandi benefattori dell’umanità.

Nonostante la sua immensa ricchezza e il suo indiscusso successo, Warren Buffett è una persona estremamente umile e conduce una vita molto semplice. Per capirci, sta ancora nella sua casa che comprò nel 1957, vive con uno stipendio di 100.000 dollari l’anno (ha un patrimonio 600.000 volte maggiore) e risponde di persona al telefono. E in un mondo dove star e pseudo e finti ricchi girano in Ferrari, lui si sposta in metropolitana.

Inoltre Warren Buffett è noto per la sua filantropia; nel 2006 ha fatto rumore con la decisione di donare l’85% della sua immensa fortuna personale alla Bill & Melinda Gates Foundation. Una decisione del resto in linea con quella che ha privato di ogni suo avere i tre figli: una volta morto, il suo patrimonio verrà suddiviso tra cinque fondazioni benefiche.

Questa è la storia di Warren Buffett, una persona molto ambiziosa, ma allo stesso tempo molto semplice; una persona che conosce e incarna certi valori ormai persi, una vita dedita al lavoro. Warren Buffett verrà ricordato come uno dei più grandi benefattori dell’umanità.

Leggi anche: Warren Buffett, dalle azioni Apple ai Bitcoin: chi è l’oracolo di Omaha’;

Margine di sicurezza

Margine di sicurezza